INTRODUCCION

En el Perú, los contribuyentes están clasificados en personas naturales y jurídicas; entendiendo que las personas naturales son todos los seres humanos que ejercen derechos y cumplen obligaciones a título personal, a diferencia de las personas jurídicas que actúan a través de uno o más representantes (Ardilla et al., 2019). En los últimos años, se ha evidenciado una gran cantidad de personas naturales que han mostrado un incremento en su patrimonio que no necesariamente guarda relación con sus ingresos obtenidos. (Castillo, 2007).

Según (Uhsca et al., 2020) y (Calvo, 2019) en concordancia con (Sánchez, 2013) consideran el incremento de patrimonio, por ejemplo, a la adquisición de bienes, vehículos, departamentos, aumento de dinero, cancelación de deudas u obligaciones de forma inmediata; por otro lado, (Pantigoso, 2019), (Santos, 2018) y (Rosembuj, 1992) mencionan que el incremento de un patrimonio se denota cuando, el contribuyente exterioriza sus ingresos provenientes de fuentes desconocidas que ha mantenido ocultos durante un periodo.

Cada país tiene su propia conceptualización del incremento patrimonial no justificado, regulado por sus administraciones tributarias, tal como refiere el autor (Lluncor, 2015) el cual indica a los siguientes países: República de Panamá, Colombia, Costa Rica y España, que consideran el incremento de patrimonio no justificado cuando existe variación en su información presentada de ingresos.

Cada estado, tiene un régimen de pago de tributos en el que los ciudadanos que generan ingresos, están obligados a pagar una cierta cantidad bajo la condición de “tributo”. Los autores (Sarduy & Rosado, 2018) detallan que debe ser aportado a tiempo y de forma responsable, porque de esa manera se contribuye con el desarrollo económico del país. Así mismo (Romero & Colmenares, 2021) menciona que el no pagar, disminuye la recaudación tributaria, afectando no solo al estado, sino también su misma economía.

En el Perú, uno de los problemas es el incremento patrimonial no justificado, en ese contexto: (Sánchez, 2013) menciona que la administración tributaria, pretende regular la transparencia de los ingresos de determinados contribuyentes con un patrimonio injustificable, con el fin de combatir la evasión y la informalidad. En base a lo anterior, el (Decreto Legislativo N°1527, 2022) señala, según el informe de cobertura de la gerencia de análisis de información y riesgos de la Superintendencia Nacional de Aduanas y de Administración Tributaria (SUNAT), como problemática, que para los ejercicios 2016 al 2019, la modalidad de incumplimiento en el impuesto a la renta de personas naturales se relacionan al incremento patrimonial no justificado, dejando la entidad de recaudar la suma de S/ 3,398 millones de soles por parte de 105,691 contribuyentes en el Perú.

Según (Decreto Legislativo N°1527, 2022) analiza SUNAT, que el año 2018, de 649 acciones de fiscalización sobre el cumplimiento de obligaciones tributarias derivadas de presunto incremento patrimonial no justificado, solo comparecieron 412 contribuyentes de los cuales el 20% justifico con documentos privados sin fecha cierta, que no cumplen los requisitos establecidos por la administración tributaria.

El estado peruano a través de la administración tributaria ha determinado algunos criterios, tipificados en el artículo 92 del Texto Único Ordenando (TUO) de la Ley del Impuesto a la Renta, donde se precisa: “los signos exteriores de riqueza, las variaciones patrimoniales, la adquisición y transferencia de bienes, las inversiones, los depósitos en cuenta de entidades del sistema financiero nacional o del extranjero, los consumos, los gastos efectuados durante el ejercicio revisado” (Decreto Supremo N° 179, 2004), dichos criterios son considerados para determinar el incremento patrimonial no justificado en el Perú.

Para la elaboración del presente trabajo de investigación, se cita los siguientes antecedentes respecto al incremento patrimonial no justificado, se describen a continuación:

(Uhsca et al., 2020) en su investigación, tiene como objetivo aclarar y analizar la legitimidad y la reglamentación del incremento patrimonial no justificado, obteniendo como resultado que la falta de conciencia tributaria conlleva a que las personas naturales y jurídicas desempeñen más actividades ilícitas que derivan a un incremento patrimonial no justificado. Por otro lado, el autor (Anton et al., 2022) evalúa en el objetivo de su investigación los incrementos patrimoniales no justificados de personas jurídicas y su incidencia en el desarrollo económico del Perú, obteniendo como resultado que el 50% de los contribuyentes, estarían evadiendo impuestos afectando la economía del Perú. Por otra parte el autor (Quispe et al., 2023) busca en su trabajo de investigación, determinar el vínculo entre las rentas no informadas y el incremento patrimonial sin justificar de las personas naturales, hallando una relación importante entre las dimensiones de depósitos en cuentas bancarias y omisión de ingresos, obteniendo como resultado que existe una relación significativa entre el incremento patrimonial no justificado de las personas naturales y las rentas no informadas, esto se determinó según su análisis estadístico y la correlación de Pearson obteniendo un índice de 0.965.

Respecto a la informalidad, los autores (Quintanilla et al., 2020), (Borráez, 2020) y (Crespo et al., 2021) mencionan que las personas acceden a los créditos informales por ser una forma rápida y fácil de obtener dinero. Originado un enriquecimiento ilícito por parte de los prestamistas que cobran tasas de interés altas sin pagar impuesto. Los resultados mostraron que debe haber más control por parte de la Superintendencia de Banca, Seguros y AFP (SBS) a estas entidades que brindan créditos informales.

Con relación a lo financiero, los autores (Gonzales & Lopez, 2013). y (Raisová et al., 2020) en sus investigaciones analizan la aplicación del impuesto a las transacciones financieras en distintos países de América Latina y países de la Unión Europea. La metodología utilizada de ambos autores es cualitativa. Obteniendo como resultado que el ITF es una herramienta que brinda información del estado financiero de la persona y su aplicación ayuda a combatir la informalidad. Así mismo, los autores (Immordino & Flaviano, 2018) y (Antón et al., 2021) analizan que, el pagar con efectivo se asocia con la evasión de impuestos, ya que es un método que no es fácilmente rastreable, fomentando en personas el ocultamiento de sus transacciones. Los resultados mostraron que la aplicación y fomentación de pagos sin efectivo ayuda a combatir la evasión fiscal.

En cuanto a la fiscalización, el autor (Guillen, 2021) nos menciona que las personas sujetas a fiscalización por el ente recaudador son todas aquellas que ostentan una elevada capacidad de gasto. El autor (Nnamdi, 2022) comenta en su investigación que en los países de Irlanda y Canadá la administración tributaria aparte de utilizar las auditorías, fiscalizaciones y comunicaciones, utiliza la medida de la “vergüenza” para hacer efectivo el pago de los impuestos, publicitando a los infractores fiscales sus delitos y sus castigos, obteniendo como resultado un impacto positivo en las intenciones del cumplimiento tributario, disuadiendo la evasión fiscal y aumentando los ingresos.

Relacionado a la digitalización, los autores (Klemencic & Klun, 2022) y (Patiño et al., 2019) coinciden en señalar que, en los países de Croacia, Eslovenia y Rumania, las acciones como el cruce de información entre entidades, son un procedimiento fiscal mundial positivo, obteniendo como resultado la reducción significativa de la evasión de impuestos, porque informan incrementos de activos, movimientos bancarios entre otros.

De igual modo sobre la digitalización, los autores (Gaspareniene et al., 2017) y (Cunha & Geraldes, 2023) consideran al comercio electrónico como una economía, donde se realizan operaciones informales, ambos obteniendo como resultado que el comercio electrónico genera dinero informal, al igual que menciona el autor (Mpofu, 2022) que indica en su resultado, que en África los comercios electrónicos fomentan la evasión fiscal, porque las técnicas de control de la administración tributaria no son eficientes. Así mismo sobre la digitalización, el autor (Priya & Bhama, 2019) menciona que en la India el método que utiliza la administración tributaria para verificar las redes sociales es realizar un “análisis de comportamiento influenciado”, son un método eficiente que permite determinar el incremento de patrimonio de la persona, porque lo que hace es validar la información que declara el contribuyente al momento de presentar su declaración de ingresos con los datos extraídos de sus redes sociales. Por otro lado, el autor (Muñoz et al., 2015) señala que el criterio de control que usa la administración tributaria en España dentro de las redes sociales es hacer inspecciones a los que no pagan impuestos, porque son los que generan un comportamiento ilegal provocando contagio en los demás, teniendo como resultado que es un método bastante tedioso pero efectivo. Por otro lado, los autores (Bevanger, 2017) y (Reck et al., 2022) comentan que, en Noruega, la administración tributaria con respecto a las redes sociales, tuvieron que implementar la transparencia, mostrando los ingresos, los bienes, y los impuestos que paga la persona, solo ingresando a su perfil, teniendo como resultado que este sistema funcionó, logrando una recaudación de impuestos exitosa. Finalmente, el autor (Ahmed et al., 2021) menciona que en África el criterio de inspección a las redes sociales fue un fracaso, porque hacer uso de las redes sociales es demasiado costoso, conduciendo a que las personas no lo utilicen, por ende, la administración tributaria no se puede valer de este criterio.

En base a lo descrito, el presente trabajo de investigación se focalizo en analizar algunos criterios de detección del incremento patrimonial no justificado en personas naturales del Perú, debido a que su estudio aún no ha sido materia de revisión en otros trabajos de investigación.

METODOLOGIA

La presente investigación es de tipo cualitativo, el autor (Hernández & Mendoza, 2018), menciona que el procedimiento para la recopilación de datos se basa en narrativas habladas o escritas, donde se interpreta las actitudes y pensamientos de los sujetos en cuestión. Por otro lado, el diseño de la investigación fue fenomenológico, los autores (Fuster, 2019) y (De los Reyes et al., 2019) mencionan que se basa en el estudio de las experiencias vividas de un acontecimiento desde la perspectiva del sujeto, este enfoque es no cuantificable, se basa en la selección de participantes y no de una muestra y se fundamenta en la interpretación y comprensión de los fenómenos, en ese sentido se llevó a cabo una entrevista con expertos en materia tributaria, esta información recopilada se transcribió en el programa ATLAS.ti para las interpretaciones hermenéuticas elaborando de esa manera las figuras presentadas en los resultados. El autor (Rojano et al., 2021) nos dice que el ATLAS.ti se considera como uno de los aplicativos más usuales para el análisis y gestión de datos cualitativos, en función de la entrevista.

Así mismo, el muestreo de la investigación fue no probabilístico, porque según el autor (Hernández & Mendoza, 2018) mencionan que no depende de la probabilidad, sino de razones relacionadas con las características y contexto de la investigación, por ello se eligió a 3 expertos, miembros hábiles del Colegio de Contadores, especializados en tributación con años de experiencia, teniendo así un juicio de valor acerca de los criterios de detección del incremento patrimonial no justificado.

La entrevista que se utilizó en la investigación fue semiestructurada, compuesto por seis preguntas y se llevó a cabo de dos maneras, virtual y presencial, en distintas fechas, teniendo una duración variable por cada experto.

RESULTADOS

A continuación, mostramos la interpretación de los resultados obtenidos basado en la información proporcionada por los especialistas, respecto al análisis de los criterios de detección del incremento patrimonial no justificado de las personas naturales en el Perú.

Palabras con mayor importancia y frecuencia en los entrevistados

La figura uno, muestra la nube de palabras como una representación gráfica e instrumento utilizado en el presente trabajo de investigación, permitiendo identificar e interpretar de forma clara y sencilla las palabras de las entrevistas realizadas a los especialistas, los datos mostrados se obtuvieron utilizando el método de información ATLAS.ti.

Superintendencia Nacional de Aduanas y de Administración Tributaria (SUNAT)

Fue mencionada constantemente por los entrevistados, como un ente administrativo, recaudador de tributos, el cual tiene facultades muy precisas, como la facultad de determinación, fiscalización y sancionadora; en ese sentido la administración tributaria aplica diferentes criterios de detección con el fin de luchar contra los evasores y crear conciencia tributaria.

Ingresos de dinero

Los especialistas comentaron reiteradamente este término, porque en la actualidad los ingresos u origen del dinero se dan con mayor frecuencia en personas naturales, realizando transacciones o actos con dinero injustificados, muchos de ellos provenientes de actividades ilícitas; que ingresan al sistema financiero como si fuese dinero formal, generando un incremento patrimonial no justificado.

Personas naturales

Los entrevistados expresaron su opinión sobre este término más de una vez, comentando que las personas naturales debido a su desconocimiento y el hecho de que no cuentan con un asesoramiento de un profesional contable que los oriente y les brinde una asesoría oportuna, son las que con mayor frecuencia tienen un incremento patrimonial no justificado.

Incremento patrimonial no justificado (IPNJ)

Los expertos mencionan que el incremento patrimonial no justificado también se conoce como desbalance patrimonial. Este IPNJ son aquellos aumentos en el valor del patrimonio de un contribuyente, y que no son demostrados fehacientemente ante la administración tributaria.

Métodos de detección

Los entrevistados mencionan que los métodos de detección son procedimientos que persiguen lograr un fin, en el Perú los métodos que consideran eficientes y que viene siendo aplicado por la administración tributaria, se encuentra en el párrafo segundo del artículo 92 del TUO de la ley del impuesto a la renta, pero también mencionan otros criterios que aún no están normados.

Sistema financiero

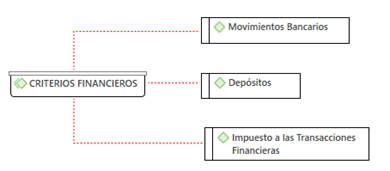

Los siguientes criterios de detección relacionados al sistema financiero, referente a personas naturales en el Perú, se elaboró bajo las opiniones de los especialistas de acuerdo a su experiencia profesional desempeñada. Los siguientes códigos muestra lo más relevante relacionado al sistema financiero.

Movimientos bancarios

Los entrevistados comentaron que los movimientos bancarios en las cuentas corrientes o de ahorros de las personas naturales, reflejan un IPNJ cuando no demuestran la fehaciencia del origen del dinero.

Depósitos

Los entrevistados indicaron que los depósitos efectuados en el sistema financiero a favor de la persona natural, ejemplo: recibir dinero de un préstamo, de un servicio prestado, de una venta de bienes muebles o inmuebles, alquileres entre otros, y en caso el usuario de la entidad financiera no presentase su declaración y pago de impuesto, en ese sentido SUNAT infiere que hay rentas no declaradas por el contribuyente, aplicando este criterio para la determinación del IPNJ.

Impuestos a las transacciones financieras

Los entrevistados comentaron que el impuesto a las transacciones financieras es un pago que realiza la persona natural o jurídica al efectuar operaciones en moneda nacional o extranjera, y que mediante este criterio las entidades financieras están obligadas a declarar y pagar el ITF a la administración tributaria, detectando de esa forma un IPNJ.

Social

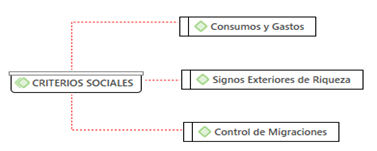

Los criterios de detección relacionados a lo social, referente las personas naturales en el Perú, se elaboró con los comentarios de los entrevistados de acuerdo a su experiencia profesional desempeñada, los siguientes códigos son los más relevantes.

Consumos y gastos

Los entrevistados mencionaron que los consumos y gastos realizados en el país por las personas naturales superan sus ingresos percibidos y declarados a SUNAT, por ejemplo, consumos y gastos en restaurantes, bares, compras de ropa, alimentación, educación, transporte etc. Reflejando que aquellos consumos y gastos que son verificados con los comprobantes de pago, superan los ingresos que declara la persona, llegando a ser un criterio de detección para determinar el IPNJ.

Signos exteriores de riqueza

Los expertos mencionaron que los signos exteriores de riqueza son un criterio de detección para determinar el IPNJ, porque estos se manifiestan en las personas cuando empiezan a comprar casas lujosas, autos de último modelo, joyerías, o realizan viajes al exterior, etc. Reflejando que aquellas personas tienen una posición económica buena y una capacidad de gasto elevado, llevando a la SUNAT a preguntarse si estas manifestaciones de riqueza guardan relación con sus ingresos declarados y pagados ante la administración tributaria.

Control de migraciones

Los expertos concuerdan al decir que las personas al momento de realizar sus viajes al extranjero, son controlados por migraciones a través de un registro de ingreso y salidas del país. De esa manera la administración tributaria obtiene información de aquellas personas que frecuentemente viajan al exterior, generándole una alerta y verificando si realmente estas personas cuentan con esa capacidad de gasto, por ello se tomó este criterio para detectar un IPNJ.

Digitalización

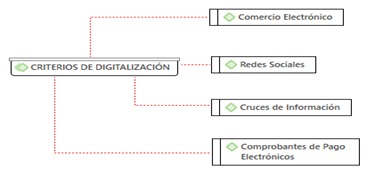

Los criterios de detección relacionados a la digitalización de las personas naturales en el Perú, muestra los códigos más relevantes obtenidos por los comentarios de los especialistas de acuerdo a su experiencia profesional desempeñada, donde mencionan la importancia de la detección con los sistemas de digitalización en estos tiempos.

Comercio electrónico

Los especialistas refieren que debido a la pandemia COVID 19, el gobierno decreto una inmovilización social, siendo una alternativa el comercio electrónico donde se realiza operaciones de compra y venta de bienes y servicios, como ropa, comida, juego u otros, realizando operaciones en el sistema financiero, sin declarar y pagar impuestos, y para SUNAT vendría a ser un incremento de patrimonio sin justificar

Redes sociales

Los entrevistados mencionaron que el tema de redes sociales como TikTok, Facebook, Instagram entre otros, faltaría ampliar la base tributaria por parte de la administración tributaria, porque se ha visto que en las redes sociales queda plasmado comúnmente el ritmo de vida de las personas. Por ejemplo: algunas personas naturales sin negocio vienen recibiendo dinero mediante el sistema financiero por sus servicios, como los youtubers e influencers, que cobran por enviar un saludo, o publicitar un negocio, entre otros y no están declarando y pagando impuestos a la administración tributaria, pero no solo ellos, si no también todas aquellas personas naturales con negocio, que perciben ingresos y no lo declaran, en ese sentido se estaría configurando el IPNJ.

Cruces de información

Los entrevistados comentaron que la SUNAT aplica el criterio de cruces de información, las personas naturales que realizan adquisiciones o compras de bienes o servicios que superan las dos Unidades Impositivas Tributarias (UIT) al año, serán informadas a través de la Declaración Anual de Operaciones con Terceros (DAOT), a través de dicha declaración toma conocimiento de las operaciones realizadas por las personas naturales, y que podría ser configurado como un IPNJ, así mismo la administración tributaria realiza cruces de información con las notarías, los registros públicos, municipios, entre otras instituciones públicas o privadas. De esa forma la SUNAT tiene información más eficiente y eficaz para detectar el IPNJ de personas naturales.

Comprobantes de pago electrónicos

Los entrevistados comentaron que el sistema electrónico es una herramienta eficaz y eficiente para la SUNAT. Porque puede detectar sus compras o ventas de bienes o servicios en tiempo real, así sea el medio de pago utilizado en dicha operación al contado o crédito, al momento de emitir el comprobante de pago electrónico de las personas naturales o jurídicas y mediante este criterio SUNAT detecta el IPNJ.

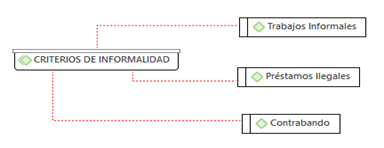

Informalidad

Los criterios de detección relacionados a la informalidad de las personas naturales en el Perú, muestra los códigos que más se asocian a la informalidad tomando en consideración las opiniones de los entrevistados y su experiencia profesional.

Trabajos informales

Dos de los expertos dicen que estos trabajos informales generan IPNJ, ya que son servicios que no se encuentra cubiertos por la legislación laboral, es más, no emiten comprobantes de pago, pero si reciben el pago por los servicios prestados, y se realizan en efectivo sin la intervención del sistema financiero, por ejemplo: pequeñas obras de construcción civil, servicios profesionales independientes y oficios, entre otros; y en consecuencia no declaran ni pagan impuestos. En ese entender SUNAT debería ampliar la base tributaria.

Préstamos ilegales

Uno de los expertos comenta que los prestamos ilegales son una preocupación para el país, convirtiéndose en una banca paralela al sistema financiero regulado por la SBS, por ejemplo: los prestamos recibidos de las mafias extranjeras o provenientes de actividades ilícitas, son flujos de efectivo que no ingresan al sistema financiero, sin ningún tipo de regulación, cobrando intereses usureros a las personas naturales, micro y pequeños empresarios, incrementando así la informalidad, no declarando ni pagando impuestos del ITF, en ese sentido la administración tributaria aplica este criterio para detectar un IPNJ.

Contrabando

Uno de los especialistas menciona que el contrabando en el Perú genera menos producción nacional, disminuyendo el comercio formal y las personas naturales reciben dinero o ingresos sin utilizar el sistema financiero y sin declarar y pagar impuestos, de esa forma SUNAT configura este criterio como un IPNJ, es más está penalizado.

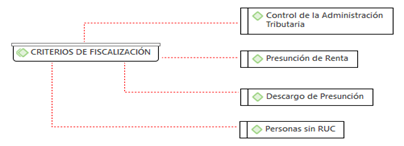

Fiscalización

Los criterios de detección relacionados a la fiscalización de las personas naturales del Perú, destaca la importancia de la fiscalización tomando en consideración las opiniones de los especialistas y su experiencia profesional.

Control de la administración tributaria

Los expertos concuerdan, al decir que la administración tributaria tiene que buscar mejores estrategias y formas de control para detectar el IPNJ y así de alguna medida reducir la defraudación tributaria. La administración tributaria ha desarrollado un programa de fiscalización a personas naturales por IPNJ, mediante la realización de cruces de información, detectando de esa manera quienes realizan actividades económicas generadoras de ingresos, pero que no cumplen con el pago de sus obligaciones tributarias.

Presunción de renta

Uno de los entrevistados comenta que la administración tributaria determina tu obligación tributaria en base a presunciones, cuando se detecta que existe diferencias entre el incremento patrimonial y los ingresos percibidos declarados o no; presumiendo que hay ingresos que no están siendo declarados por el contribuyente. También menciona que la administración Tributaria puede presumir que estos ingresos provienen de actividades ilícitas, la utilización de testaferros, la creación de empresas fantasmas, remesas del exterior, por herencias, donaciones, prestamos u otros.

Descargo de presunción

Uno de los especialistas comenta que cuando a la persona natural le llega una esquela por presunto IPNJ, deberá presentar documentación para sustentarlo, por ende el experto sugiere que el contribuyente lleve un control de sus ingresos, documentando y archivando sus estados de cuenta, haciendo el reconocimiento de dinero que no están justificados, como son las donaciones o regalos de dinero que se dan mayormente en la región de Puno y que tiene su propio tratamiento, también guardando los baucheres de depósito, conservando los contratos en caso de préstamo de dinero, u otras maneras para sustentar el descargo ante la administración tributaria. En ese entender las personas naturales no tienen la costumbre de guardar el sustento ante una fiscalización.

Personas sin Registro Único de Contribuyentes (RUC)

Dos de los entrevistados comentan que la SUNAT persigue a todos los que tienen RUC,

pero a los que no tienen ¿quién los fiscaliza?, por ende uno de los especialistas comenta que es una decepción para los personas formales que tratan de estar en la formalidad en comparación a los que no tributan y viven en la informalidad generando ingresos sin pagar su impuesto, por ello uno de los expertos comenta que todas las personas tienen que obtener RUC a penas cumplan la mayoría de edad, así la administración tributaria ya no tendría problemas para ver la información de las personas.

DISCUSION

Referente el criterio financiero, sobre el ITF, los autores (Gonzales & Lopez, 2013) y (Raisová et al., 2020) mencionan que es una herramienta que brinda información de los movimientos de las cuentas bancarias de las personas naturales su aplicación contrarresta la informalidad. Así mismo, el resultado de la presente investigación, coincide con los autores, porque la aplicación del ITF en el Perú es un criterio que ayuda a detectar IPNJ, porque las entidades bancarias declaran y pangan, obteniendo información sobre los movimientos bancarios que realizan dichas personas.

Respecto al criterio de la informalidad, se encuentran los prestamos ilegales, y se obtuvo como resultado, que los préstamos por parte de los ciudadanos extranjeros generan informalidad y enriquecimiento ilícito a las personas naturales, porque el dinero utilizado, no es de actividades formales y los prestamos dados a personas naturales no está regulado por la SBS, si no a criterio del prestamista ilegal, coincidiendo con los resultados de los autores (Quintanilla et al., 2020), (Borráez, 2020) y (Crespo et al., 2021) en su investigación mencionan que, en Colombia, estos créditos informales generan enriquecimiento ilícito para los prestamistas por que cobran tasas altas que no están reguladas por la SBS y no declaran impuesto por eso intereses generados, y sugiere debe haber un mayor control por parte de la SBS para supervisar estos créditos informales.

Respecto al comercio electrónico como criterio de detección del IPNJ, los autores (Gaspareniene et al., 2017) y (Cunha & Geraldes, 2023) consideran que el comercio electrónico genera dinero informal, al igual que menciona el autor (Mpofu, 2022) indicando que los comercios electrónicos fomentan la evasión fiscal, porque las técnicas de control de la administración tributaria no son eficientes. En nuestro trabajo de investigación los especialistas refieren que el comercio electrónico está creciendo significativamente en el Perú y se ha vuelto una forma más cómoda y rápida de realizar operaciones de compra y venta de bienes y servicios, utilizando el sistema financiero y muchas de estas operaciones sin hacer uso de un comprobante de pago electrónico, lo que ocasiona un incremento en el patrimonio, sin declarar y pagar impuestos. También concuerdan con los autores al decir que no hay ningún cambio sobre el control tributario de la administración tributaria respecto al comercio electrónico, ya que no existe una única ley que regule todos los aspectos que implica este tipo de comercio.

Respecto al criterio de digitalización, encontramos los cruces de información y las redes sociales, los autores (Klemencic & Klun, 2022) y (Patiño et al., 2019) en relación al primer criterio coinciden en señalar que, en los países de Croacia, Eslovenia y Rumania, son un procedimiento fiscal positivo, obteniendo como resultado la reducción significativa de la evasión de impuestos. En nuestro trabajo de investigación el resultado coincide con los autores, porque el cruce de información entre entidades sean estas públicas o privadas son favorables, ayudando a la administración tributaria a detectar IPNJ en las personas. Con relación al segundo criterio, los autores (Alva, 2020) y (Jabalera, 2021) afirman que las redes sociales, son un método que permiten determinar el IPNJ, porque se han vuelto el camino que facilitan el rastreo de fraudes y el incumplimiento del no pago de impuestos, el autor (Picón, 2018) menciona, que viendo el ritmo de vida de las personas en la red social, también se detecta el incremento patrimonial. Por otro lado, el método que se utiliza en la India según el autor (Priya & Bhama, 2019) es hacer un “análisis de comportamiento influenciado”, porque valida la información que declara el contribuyente con los datos extraídos de sus redes sociales. O el método que se usa en España según el autor (Muñoz et al., 2015) haciendo inspecciones solo a los que no pagan impuestos, porque generan un comportamiento ilegal provocando contagio en los demás. También se tiene otro método que aplica Noruega y que mencionan los autores (Bevanger, 2017) y (Reck et al., 2022) implementando la transparencia, mostrando los ingresos, los bienes, y los impuestos que paga la persona, en su red social. Como resultado del presente trabajo de investigación, coincidimos con los autores, que el tema de redes sociales como Tiktoks, Facebook, Instagram entre otros, ayudan a la administración tributaria a detectar el IPNJ y aumentar la recaudación de impuestos, pero a la fecha las reglas aún no están establecidas y no están claras de parte de SUNAT.

CONCLUSION

Finalmente, se concluye que el IPNJ tiene mayor incidencia en las personas naturales porque en su mayoría no cuentan con conocimiento y ayuda de un equipo técnico contable. La administración tributaria en su norma menciona criterios de detección del incremento patrimonial sin justificar, los mismos que fueron analizados en el presente trabajo de investigación a fin de que ayude a las personas naturales y también jurídicas a informarse de qué manera incurren en un IPNJ y como sustentarlo ante la SUNAT, también puede ser útil para la administración tributaria, para que regule los criterios con más severidad.