INTRODUCCIÓN

En México, se está atravesando por una etapa de transición demográfica que consiste en que las tasas de natalidad están controladas y en que se ha incrementado gradualmente la esperanza de vida. Considerando que en la región América Latina y Caribe, en promedio hay 2.05 hijos por mujer y que el porcentaje de adultos mayores con respecto a la población total es del 11%, México se encuentra en una etapa de envejecimiento moderado en el quinquenio 2015 - 2020. No obstante lo anterior, el envejecimiento de dicha nación pasará a la etapa avanzada en el quinquenio 2030 - 2035 porque se espera que haya aproximadamente 1.8 hijos por mujer y que el porcentaje de los adultos mayores sea de 15% (Huenchuan, 2018).

La transición demográfica en México ha abierto una “ventana de oportunidad” (Partida Bush y Zúñiga Herrera, 2006) porque las tasas de dependencia demográfica disminuyen, es decir, hay una menor cantidad de niños y adultos mayores en relación a la población económicamente activa y ésta última, aumenta aceleradamente. Esa ventana de oportunidad es una etapa histórica que Nava Bolaños y Ham Chande (2008) denominan “bono demográfico” y que implica que existe “una potencialidad agregada para el trabajo y la productividad”. De acuerdo a García (2010), ese bono demográfico abarca de 2012 a 2030.

Sin embargo, Ordorica (2010) explican que esa etapa podría convertirse en una “pesadilla demográfica” si la economía no crece y no se generan los suficientes trabajos en la economía formal. García (2010) menciona que “empleos estables y mediadamente bien remunerados” generarían ahorro e inversión que desembocarían en desarrollo nacional. No ha sido así, como es posible constatar con cifras sobre empleo y salario de la población mexicana al cuarto trimestre de 2019 presentadas por el Instituto Nacional de Estadística y Geografía [INEGI], la tasa de informalidad laboral es del 56.2% y el ingreso que la mayoría recibe es de entre 1 y 2 salarios mínimos diarios, pues representa el 31.56% del total de las personas asalariadas (INEGI, 13 de febrero de 2020).

De lo anterior, se debe esperar que la gran cantidad de jóvenes que hayan sido parte de la etapa del bono demográfico, envejezcan y no tengan seguridad de ingresos suficientes para solventar sus gastos. Una fuente de esos ingresos son las pensiones por cesantía en edad avanzada y vejez que se otorgan por medio de los sistemas de seguridad social, que en México responden a un modelo ocupacional ya que están diseñados en función de la situación laboral de los individuos, así como de su salario y del tiempo que hayan cotizado a dichos sistemas.

Los sistemas de seguridad social en México tienen una rama que obliga tanto a trabajadores como a patrones y al mismo erario público, a financiar las pensiones por jubilación. Se debe considerar que el derecho a la seguridad social a través del trabajo se circunscribe casi completamente a quienes ejercen un trabajo formal. Aunque existe la posibilidad de que los trabajadores independientes se inscriban voluntariamente al régimen obligatorio de seguridad social.

Una situación que tampoco debe pasar desapercibida, es el modelo de financiamiento de las pensiones por jubilación. Por medio de ese modelo se transfieren todos los riesgos a cada trabajador porque es de capitalización individual, lo que deriva en que todo trabajador que sea formal o haya sido formal (o trabajadores independientes inscritos voluntariamente al sistema de seguridad social) debe tener una cuenta individual de ahorro para el retiro en la que se acumulan tanto sus aportaciones, como las de sus patrones y las del gobierno federal y que son administradas por entidades financieras privadas conocidas como Administradora de Fondos para el retiro [AFOREs]. Los recursos son invertidos mediante fondos financieros conocidos como [SIEFOREs] y desde diciembre de 2019, siguen una estrategia de inversión generacional.

De tal manera que el monto acumulado de cada cuenta individual, financiará las pensiones por jubilación de cada trabajador. Debe considerarse que ese monto ya tiene descontado tanto las comisiones que las AFOREs cobran por dicho servicio, así mismo, se han acumulado las ganancias o pérdidas que se hayan generado por la inversión de los recursos. Por lo anterior, las pensiones por jubilación del régimen obligatorio de seguridad social serán financiadas íntegramente por los recursos de las cuentas individuales en las que se encuentran reflejadas completamente las etapas en las que las personas hayan trabajado formalmente y los salarios que hayan percibido. Con ese modelo de financiamiento se abandona completamente la solidaridad, principio fundamental de la seguridad social.

Aunado a lo anterior, la legislación correspondiente establece que, para tener derecho a una pensión por jubilación, el trabajador debe haber cotizado por lo menos 1,250 semanas, pero también tener 60 años o más. El número de semanas de cotización hacen muy restrictivo el acceso a una pensión por jubilación por la gran intermitencia que existe entre el trabajo formal e informal que persiste en México: se estima que solamente el 24% de los trabajadores cotizantes alcanzarían los requisitos para recibir una pensión (CONSAR, 11 de noviembre de 2019). En este aspecto es también importante considerar que la densidad promedio del sistema es del 42.9%, es decir, la proporción entre el tiempo que las personas han cotizado al sistema de seguridad social y el tiempo que han trabajado (Castañón Ibarra y Ferreira Blando, 2017).

Por otro lado, se ha previsto que el monto de las pensiones por jubilación será muy bajo en general, entre el 26% y 46% del salario de cotización, de acuerdo con Lartigue Mendoza (2018), cuando se sugiere que éste sea de por lo menos el 70% según la Organización para la Cooperación y Desarrollo Económico [OCDE] (2009, 2012). Cabe señalar que, según el estudio realizado por la Consultora Estrategias de Acompañamiento y Servicios Educativos, S. De R. L. de C.V. (2018), el gasto de los adultos mayores es de aproximadamente el 68% de los gastos de los adultos de entre 19 y 64 años de edad.

La Comisión Nacional del Sistema de Ahorro para el Retiro [CONSAR], órgano desconcertado de la Secretaría de Hacienda y Crédito Público [SHCP] que supervisa y regula a los participantes en dicho sistema, ha desarrollado diferentes mecanismos para promover el ahorro adicional voluntario a través de lo que ha llamado “Ecosistema del ahorro voluntario” que consiste en redes comerciales que tienen la capacidad de recibir este tipo de ahorro y en la que participan algunas farmacias y tiendas de conveniencia. Así mismo se creó una aplicación para móviles en el que se puede realizar ese tipo de ahorro, al igual que programas de ahorro como “Millas para el retiro”, un programa para migrantes y otro más para niños.

CONSAR también patrocinó un estudio que tuvo la finalidad de determinar las barreras conductuales que dificultan el ahorro voluntario para el retiro. A partir del diagnóstico, se diseñaron algunas estrategias que consisten en hacer que el retiro sea visible y común, disminuir el sentido de pérdida, hacer que el ahorro sea automático y sin esfuerzo, hacer que el retiro se sienta tangible, etc. (Fertig, Fishbane y Lefkowitz, 2018). Sin embargo, las acciones que se realizaron fueron solamente para pruebas piloto.

A pesar de lo anteriormente expuesto, se ha observado que la evolución del ahorro voluntario para el retiro a través de las cuentas individuales no ha tenido un crecimiento significativo. El aumento más importante ha sido más bien de las personas al servicio del Estado, mediante el ahorro solidario que es un programa de incentivos del que solamente ellos gozan. Esa modalidad de ahorro previsional es totalmente voluntaria y se incentiva debido a que el trabajador puede optar por ahorrar 1% o 2% de su salario base de cotización y la dependencia en la que labora aporta 3.25% o 6.50% del salario base de cotización, respectivamente.

Ante ese panorama se observa que subyace una gran problemática relacionada con el financiamiento en la etapa de retiro y que está será aún más grave para las personas que hoy son jóvenes, sobre todo si éstos pretenden recibir alguna pensión por jubilación obtenida a través de los sistemas de seguridad social en México. De ahí que el objetivo de este trabajo sea determinar cómo piensan financiar su vejez las personas de entre 18 y 29 años en México y qué están haciendo al respecto.

En las secciones siguientes se explica el material y el método empleados, posteriormente se analizan los resultados obtenidos y finalmente se presentan conclusiones.

MATERIALES Y MÉTODOS

Se realizó un análisis estadístico descriptivo de algunos de los resultados del tercer levantamiento de la Encuesta de Inclusión Financiera 2018 [ENIF 2018] aplicada por el INEGI del 30 de abril al 22 de junio de 2018. Cabe señalar que el mencionado estudio tiene cobertura geográfica nacional, con diferenciación por seis regiones del país y que la población objetivo fueron las personas de 18 a 70 años de edad. Empleando los factores de expansión, se infiere que la información obtenida en la ENIF 2018, representa a 23,339,548 personas de entre 18 y 29 años de edad. Así mismo se observa que el 50.8% de ellos, son mujeres.

Tabla 1: Región en la que radican los encuestados de México.

Fuente: Elaboración propia con base en resultados de ENIF 2018.

En la Tabla 1 se muestra la distribución por regiones de las personas cuya información se emplea en este trabajo. Se observa que la mayor parte radican en la región Centro Sur y Occidente, mientras que los jóvenes de la Ciudad de México, representan el 6.40% de los participantes en el estudio.

En el presente trabajo se estudian las respuestas de los jóvenes de entre 18 y 29 años que proporcionaron en la sección 9 de la ENIF 2018 la cual se refiere a la cuenta de ahorro para el retiro. Las preguntas de dicha sección que se analizan en este documento son las siguientes:

¿Usted tiene una cuenta de ahorro para el retiro o AFORE?

¿Usted realiza aportaciones voluntarias a su cuenta de ahorro para el retiro o AFORE?

¿Cuál es la razón principal por la que no hace aportaciones voluntarias?

En su vejez, ¿piensa cubrir sus gastos con lo que reciba de …

los apoyos del gobierno para adultos mayores?

su pensión, jubilación, plan privado de retiro o AFORE (IMSS, ISSSTE o de alguna institución financiera)?

vender o rentar sus bienes o propiedades (vehículos, propiedades, ganado, etcétera)?

dinero que le den su pareja, esposo(a), sus hijos u otros familiares?

otro?

RESULTADOS Y DISCUSIÓN

Conforme a los resultados de la ENIF 2018, la situación relacionada con la previsión financiera para la vejez de los jóvenes de entre 18 y 29 años de edad efectuada a través de los sistemas de seguridad social se muestra en las siguientes tablas y gráficas. Primeramente, se realizó un análisis diferenciado por género, posteriormente se diferenció por región. A continuación, se estudiaron las fuentes de ingresos que los jóvenes mexicanos contemplan recurrir en su etapa de adulto mayor y las razones por las que no hacen ahorro voluntario en su cuenta individual para el retiro.

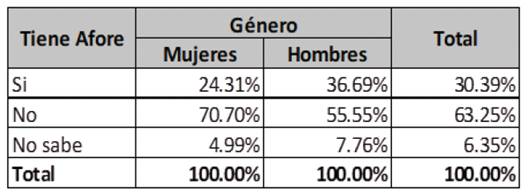

Tabla 2: Cuenta individual de ahorro para el retiro. Totales por género.

Fuente: Elaboración propia con base en resultados de ENIF 2018.

Como se observa en la Tabla 2, en términos relativos solamente el 30.39% de los jóvenes tiene cuenta individual para el retiro. Aunado a lo anterior, se evidencia que el 70.70% del total de las mujeres no tienen cuenta individual de ahorro para el retiro contra el 55.55% del total de hombres. Considerando la situación particularmente vulnerable de las mujeres en el ámbito laboral y que la seguridad social en este país responde a un modelo ocupacional, éstas tendrán mayores dificultades para cumplir con los requisitos para recibir una pensión por cesantía en edad avanzada y vejez.

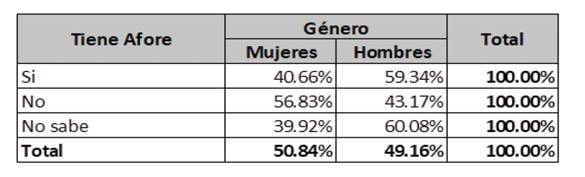

Tabla 3: Cuenta individual de ahorro para el retiro. Totales por tenencia de Afore.

Fuente: Elaboración propia con base en resultados de ENIF 2018.

En la Tabla 3 se hace un contraste entre quienes tienen cuenta individual y quienes no, pero diferenciado por género. Se exhibe que de quienes tiene cuenta individual, el 59.34% son hombres, en comparación con quienes no tienen cuenta individual, clasificación en el que las mujeres representan el 56.83%. Nuevamente se observa la vulnerabilidad de las mujeres mexicanas aun en el grupo etario de 18 a 29 años de edad. En este sentido es indispensable recalcar los hallazgos de Castañón Ibarra y Rodríguez García (2018), quienes afirman que habrá “brechas pensionarias” entre hombres y mujeres debidas a factores como la esperanza de vida, las brechas salariales, la intermitencia laboral, etc.

Cabe señalar que, para mitigar las “brechas pensionarias” que afectan considerablemente el monto de las pensiones contributivas en la vejez, en México se otorga la “Pensión para el bienestar de las personas adultas mayores”, derecho que se ha elevado a grado constitucional. Consiste en un apoyo económico bimestral cuya principal restricción es la edad de los beneficiarios ya que se otorga a las personas de 68 años de edad y más en las regiones urbanas y a 65 años de edad y más en las regiones catalogadas como indígenas, con lo que se da un paso muy firme hacia la cobertura universal de seguridad social y a la consecución de los proyectos y programas prioritarios establecidos por la actual administración federal. Su objetivo es contribuir al bienestar de los adultos mayores más no remplazar un ingreso por alguna actividad económica, por lo que es indispensable considerar que el monto de esa pensión es inferior a la línea de pobreza por ingresos en las regiones urbanas presentada mensualmente por el Consejo Nacional de Evaluación de la Política de Desarrollo Social (CONEVAL), pero superior al valor de la canasta alimentaria tanto en el ámbito urbano como indígena.

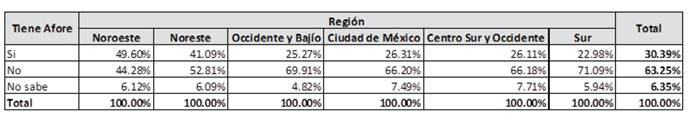

Tabla 4: Cuenta individual de ahorro para el retiro. Totales por región.

Fuente: Elaboración propia con base en resultados de ENIF 2018.

En la tabla 4, se exhibe que por región hay grandes diferencias numéricas entre los jóvenes que tienen o no cuenta individual para el retiro. En el Noroeste, conformado por Baja California, Baja California Sur, Chihuahua, Durango, Sinaloa y Sonora, la mayor parte de los jóvenes tienen Afore con el 49.60% pero esta situación contrasta con las demás regiones en las que no tener Afore es la circunstancia predominante. En ese aspecto en particular, destaca la región Sur constituida por Campeche, Chiapas, Guerrero, Quintana Roo, Tabasco, Yucatán y Oaxaca el 71.08% de los jóvenes declararon no tener Afore. Así mismo, el 69.91% de los jóvenes residentes en la región Occidente y Bajío, la cual engloba a Aguascalientes, Guanajuato, Jalisco, Michoacán, Nayarit, Querétaro, Zacatecas y Colima, manifiesta no tener cuenta individual para el retiro.

Cabe señalar que en la región Noroeste se encuentra Baja California Sur, la entidad federativa que tuvo el mayor crecimiento de su Producto Interno Bruto (PIB) en 2018, 17.2% con respecto al año anterior (INEGI, 16 de diciembre de 2019), y que se distingue por que el 46.7% de su población ocupada no tiene acceso a la seguridad social y, además, el 18.1% de las personas residentes es clasificada en algún nivel de pobreza (CONEVAL, 2019a).

En contraste, en la región Sur se sitúa Tabasco la entidad federativa con el menor PIB en el año en cuestión con una contracción del 8.2% con respecto a 2017 (INEGI, 16 de diciembre de 2019). Tabasco se caracteriza por el alto porcentaje de población ocupada sin acceso a la seguridad social, 73% y porque el 53.6% de la población se encuentra en situación de pobreza moderada o extrema (CONEVAL, 2019b).

Tabla 5. Fuentes de ingreso en la vejez esperadas por los jóvenes.

Fuente: Elaboración propia con base en resultados de ENIF 2018.

Los datos que se muestran en las tablas 2, 3 y 4, se confrontan con lo que los jóvenes manifiestan en relación a sus fuentes de ingresos esperadas en la vejez. En la tabla 5 se expone cómo piensan cubrir los jóvenes sus gastos en dicha etapa de la vida, se advierte que las pensiones, jubilaciones, planes privados de pensiones y cuentas individuales para el retiro son el principal canal, seguido de la ayuda económica que consideran que recibirán de sus familias y de la venta o renta de bienes o propiedades. Los resultados de la mencionada tabla son muy relevantes pues nos muestran parte de la problemática que deberán afrontar los jóvenes en su etapa de vejez, ya que la mayoría no tienen cuenta individual para el retiro, pero piensan que su principal medio de allegarse de recursos serán las pensiones y jubilaciones que incluyen cuentas individuales y planes privados de pensiones. La segunda opción de los jóvenes para el financiamiento de su vejez es el dinero que le den su pareja, esposo, hijos u otros familiares, es decir, estará en función de su relación de dependencia, pero también de la disponibilidad financiera de dichas personas lo que hace pone en riesgo su seguridad económica en la vejez.

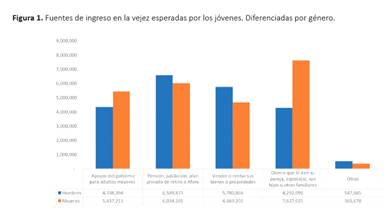

Fuente: Elaboración propia con base en resultados de ENIF 2018.

Figura 1: Fuentes de ingreso en la vejez esperadas por los jóvenes. Diferenciadas por género.

En la Figura 1 se muestran las fuentes de ingreso para la vejez diferenciada por género. Se evidencia que el apoyo del gobierno para los adultos mayores y el dinero de le den su pareja, el esposo o la esposa, los hijos u otros familiares son los que esperan recibir en su mayoría las mujeres, lo que reafirma su condición de subordinación económica y que las jóvenes prevén que así continuará siendo en su vejez. Esta situación tendría que ser atendida con la finalidad de que las mujeres sean autónomas ya que, de esa manera, éstas podrían “superar la pobreza, alcanzar el bienestar y disponer de su tiempo libremente sin depender de otros para satisfacer sus necesidades y las de su familia, y para tomar sus propias decisiones y poder llevarlas a cabo” (CEPAL, 2018, p.172). No obstante lo anterior, es necesario también considerar que los roles de género tradicionales prevalecen en México y que una muestra de ello es el uso del tiempo: de las personas de 12 años y más no hablantes de lengua indígena, el tiempo de trabajo no remunerado de los hogares de las mujeres triplica al de los hombres, y del mismo grupo etario pero hablantes de lengua indígena, la proporción menciona se cuadriplica (INEGI, 2015).

En relación a las demás fuentes de financiamiento, Villagómez (2015) afirma que el ahorro voluntario para el retiro en México puede realizarse mediante aportaciones adicionales a la cuenta individual de ahorro para el retiro, planes personales de retiro, seguros de vida dotales y planes privados de pensiones, pero sin embargo tiene poco arraigo en esta nación. De acuerdo a la ENIF 2018, son muy pocos los jóvenes que adicionalmente acumulan recursos a los obligatorios en su cuenta individual: de las personas que pertenecen a ese grupo etario, poco más del 70% no hacen ahorro voluntario en su cuenta individual de ahorro para el retiro y las razones que esgrimen se muestran en la Figura 2

La mayor parte de los jóvenes expresan que no les queda suficiente dinero para realizar ahorro previsional voluntario, un aspecto que apoya dicho argumento es la medición que realiza el Banco Interamericano de Desarrollo [BID] en relación a la suficiencia de ingresos. Solamente el 17.8% de los jóvenes mexicanos de entre 15 y 24 años que trabajan (pero no estudian simultáneamente) recibe un ingreso que les permite solventar sus gastos, que, de acuerdo al BID, tendría que ser mayor a 1.95 dólares por hora.

La Figura 2 también expone que el desconocimiento de las ventajas del ahorro voluntario, así como de lo que esto significa o de los mecanismos para realizarlo, en conjunto, representan un porcentaje mayor que la insuficiencia de recursos, lo que abre una gran oportunidad para fomentar este tipo de ahorro. Para revertir la tendencia a no ahorrar se podría recurrir a campañas de información intensivas en las que se concientice a los jóvenes de la importancia de financiar la etapa de la vejez.

De las demás modalidades de ahorro previsional voluntario, los planes privados de pensiones son de los que dispone de mayor información. Son prestaciones adicionales que las empresas realizan a sus trabajadores pero que en México son escasas, como lo muestran cifras de CONSAR (2019): aproximadamente el 2% de la población económicamente activa está protegida por este tipo de prestaciones pues existen 2,198 planes privados de pensiones, ofrecidos por 1,982 empresas o razones sociales. Del total de trabajadores protegidos por estos planes, 3 de cada 10 son jóvenes de 30 años o menos.

CONCLUSIONES

De acuerdo a los resultados de la ENIF 2018, poco más de la mitad de los jóvenes piensa que financiará su vejez a través de los planes de pensiones del sistema de seguridad social o los que hayan contratado a lo largo de su vida. La segunda opción de financiamiento a la que los jóvenes piensan recurrir en su vejez, es el dinero que familiares como la pareja, el esposo o esposa, los hijos u otros parientes le proporcionen, lo que hará muy insegura esa etapa de su vida ya que dependerá completamente de la voluntad y la situación financiera de otros.

Diferenciado por género, se muestra que las jóvenes mujeres esperan que sus principales fuentes de ingreso en la vejez sean proporcionadas por otros, reafirmando sus relaciones de dependencia. Esto se infiere de que las mujeres en mayor cantidad que los hombres, mencionaron que esperan recibir apoyos del gobierno o dinero de parte de su pareja, esposo(a), hijos u otros familiares son mayoría con respecto a los hombres. Al ser jóvenes, las mujeres aún tienen tiempo para asegurar su autonomía económica en la vejez por medio de la seguridad social o del ahorro previsional voluntario.

Las pensiones previsionales obtenidas a través de los sistemas de seguridad social, a las que los jóvenes de hoy en día tendrán acceso, serán bajas debido a que el modelo de financiamiento prevaleciente responde a un diseño de contribución definida y capitalización individual, desde 1997. Lo anterior implica que cada trabajador debe tener una cuenta individual para el retiro en la que se acumulan sus aportaciones a la rama de seguridad correspondiente, así como los que hayan efectuado en su favor patrones y gobierno federal.

Aunado a lo anterior, el panorama pensionario para los jóvenes mexicanos de entre 18 y 29 años de edad es incierto porque son minoría los que tienen una cuenta individual para el retiro, solamente el 30.39% de acuerdo a los resultados de la ENIF 2018. Además, existen importantes diferencias a nivel regional porque, de las 6 regiones en las que INEGI clasifica al territorio mexicano, en todas excepto en una, lo común es no tener cuenta individual para el retiro, pero se observa que la región sureste es la más afectada puesto que más del 70% de los jóvenes no tienen este instrumento financiero. La situación de las jóvenes mujeres en México es particularmente vulnerable porque aproximadamente 7 de cada 10 no tiene cuenta individual para el retiro.

Se observa, de acuerdo a las respuestas de los jóvenes, que efectivamente el primer obstáculo para realizar ahorro previsional voluntario es la insuficiencia de recursos, pero tanto el desconocimiento de lo qué ese tipo de ahorro, de los mecanismos para ello y de las ventajas fiscales, en conjunto son más frecuentes, por lo que se infiere que en la atención de esos aspectos está una gran oportunidad de financiar adecuadamente la etapa de la vejez.

Existen estrategias que se han puesto en práctica en otros países del orbe y cuya finalidad es promover e incentivar el ahorro previsional voluntario, como los beneficios e incentivos fiscales, esquemas de contribución “matching”, afiliación automática, auto escalación. En México, se han puesto en práctica los esquemas de contribución “matching” en el sistema de seguridad para los trabajadores al servicio del Estado, que consiste en que el Estado aporta una cantidad de dinero condicionado a que el trabajador haga cierto nivel de aportaciones a su cuenta individual.